Policy Information

文|DataEye研究院

上半年,游戏股重!新!洗!牌!

三七、完美等巨头业绩强劲,但同样是巨头的世纪华通业绩大跌。

有的中腰部厂商业绩翻数十倍!但也有的节节败退。

截至目前,三七互娱、完美世界、世纪华通、IGG、昆仑万维、禅游科技等13家游戏上市公司陆续发布了中期业绩预告。

这13份“成绩单”体现了哪些行业变化?业绩变化背后有哪些共同原因?

游戏财经汇结合各方数据带你一文看懂13家游戏股H1业绩!

数据来源:wind(市值截至2022年7月26日收盘);游戏财经汇制图

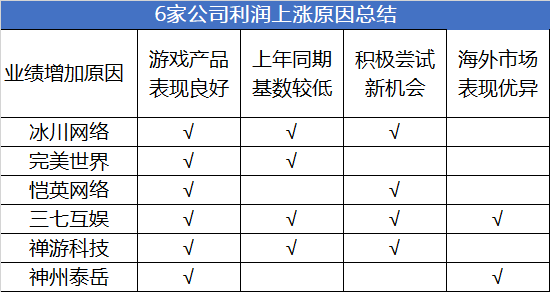

从业绩预告来看,13家公司中,有3家公司预计净利润为负数,4家公司净利润下跌超过50%,6家公司利润同比上升。

1、净利润亏损&下跌分析

上半年,这些游戏厂商业绩为何会出现大幅下降?是自身问题还是行业问题?

7家公司亏损/利润下滑的原因五花八门,主要原因有以下7点。

数据来源:wind;游戏财经汇制图

第一,游戏产品收入减少。代表公司:IGG、凯撒文化、姚记科技。游戏产品收入下降的原因主要有3个。

(1)老游戏进入衰退期,收入出现下滑。比如,IGG公告表示上半年收入同比减少23%左右,主要由于主力游戏步入成熟阶段,游戏收入自然回落。

(2)版号原因。凯撒文化公告表示,在当前环境下为适应国家监管政策,将部分未取得版号、判断取得版号时间仍然较长、对国内市场预期相对不明确,也不能适用于海外市场的项目进行处置而产生了损失。

(3)疫情原因。姚记科技公告表示,22年上半年公司游戏业务受到疫情影响,收入较去年同期有所下降。

第二,研发费用激增。代表公司:IGG、姚记科技。

比如,IGG上半年研发费用同比增长49%至约6.17亿元(相当于IGG 21年净利润的2倍)。如此大手笔的研发投入,是导致IGG暂时亏损的主要原因。13家公司中,IGG预计亏损金额最高,预计亏损1.75亿港元。

近期IGG在海外集中测试了多达20款新品,这或许是研发费用投入的结果。

第三,销售费用增加。代表公司:姚记科技。

上述13家公司中,只有姚记科技在业绩预告中提到营销费用。上半年,姚记科技的游戏推广费用同比预计增加40%以上。

第四,受其他业务拖累。代表公司:世纪华通、姚记科技。

部分公司除了游戏业务,还经营汽车零配件、互联网数据中心、扑克牌业务等非游戏业务。比如,姚记科技旗下扑克牌业务受原材料价格上涨影响毛利率同比有所下降。

第五,非经常性损益的影响。代表公司:世纪华通、IGG、昆仑万维、游族网络。

比如,世纪华通上年同期24.5亿归母净利润中包含非经常性损益16.82亿元,这是导致本期净利润同比大幅下滑的主要原因。而IGG上半年投资净亏损预计在1.15亿港元左右。

第六,汇兑影响。代表公司:游族网络。

第七,对外投资增加。代表公司:天娱数科。

总体看来,业绩亏损/利润下滑的原因,最常见的是游戏产品收入减少与非经常性损益影响两点。

这也说明这批游戏公司H1在为此前的失误埋单,所谓失误,包括①此前研发没跟上,产品方面青黄不接、过于依赖老产品;②此前在投资上存在误判情况。

相对而言,销售费用、研发费用激增并非主要业绩影响因素,足见这批企业大多收缩过冬,大多期望以优化存量(而非寻找增量)的思维应对行业变化。

2、净利润上涨分析

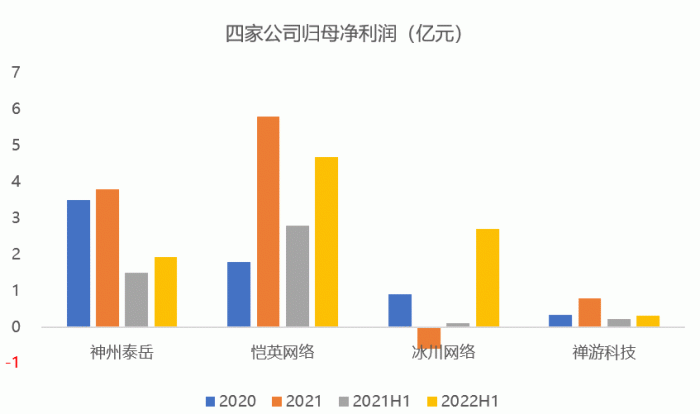

在目前已披露业绩预告的公司中,冰川网络上半年净利润翻了30多倍,完美世界净利润翻了3倍,三七、恺英网络、神州泰岳、禅游的净利润同比增幅也在50%以上。

游戏财经汇发现,6家游戏上市公司净利润大幅上升的原因主要有4点。

数据来源:wind;游戏财经汇制图

第一,游戏产品表现良好,具体来看就是新游表现强劲,老游人气不减。这一条几乎是所有净利润大幅增加的游戏公司的共性。

以上半年净利润翻倍的冰川网络为例,其21年底上线的放置卡牌游戏《圣魂纷争》22年以来IOS端累计收入约1.55亿元,已达到21年全年公司收入的3成。

第二,上年同期基数较低。代表公司:冰川网络、完美世界、三七互娱、禅游科技等。

冰川网络超30倍、完美世界超3倍的净利润增幅,除了企业自身的努力,也跟上年同期净利润基数较低有关。比如,冰川网络、完美世界上年同期归母净利润分别仅为1000万元和2.6亿元。

第三,积极尝试效果型达人营销、微信小游戏等新机会。代表公司:禅游科技、三七互娱、冰川网络、恺英网络等。

比如,三七互娱就抓住了效果型达人直播、微信小游戏两大风口,旗下产品《叫我大掌柜》来自小程序用户贡献的流水占比达30%以上。

第四,海外市场表现优异。代表公司:三七互娱、神州泰岳等。在国内监管趋严、版号紧缺的大环境下,掘金海外市场,相对而言空间更大。

总的来说,作为游戏公司,游戏产品收入是基本盘。上述6家公司利润上升的共同点是老游戏依然能保持较好的收入和利润贡献,同时新上线运营的游戏表现良好。

此外,业绩表现较优的公司,在国内积极尝试效果型达人营销、小游戏等行业新机会,一方面试图为营销费用提效,另一方面试图寻找新增长点;在国外则积极测试新产品,试图挖掘更多细分市场。

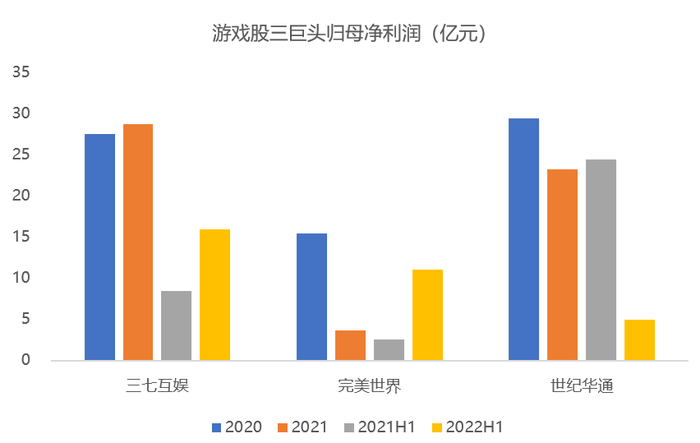

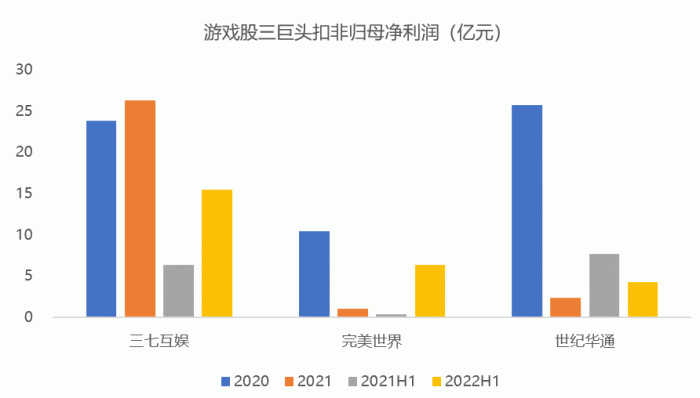

数据来源:wind;游戏财经汇制图 注:2022H1数据取自业绩预告中较低值

数据来源:wind;游戏财经汇制图 注:2022H1数据取自业绩预告中较低值

从盈利能力来看,三七、完美世界上半年净利润均大幅提升,世纪华通净利润则大幅下滑。

完美世界:此前海外表现不佳,《幻塔》、《梦幻新诛仙》H1助力翻盘

完美世界上半年打了一个漂亮的翻身仗。

完美世界净利润大幅增长,主要原因包括:(1)上年同期,完美世界因优化表现不达预期的海外游戏项目,产生一次性亏损2.7亿;(2)《梦幻新诛仙》等新游戏业绩贡献未在当期体现,造成上年同期较低基数。

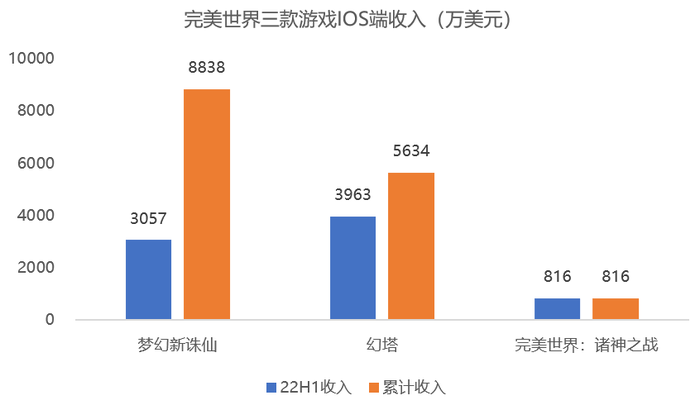

根据data.ai数据,上半年《梦幻新诛仙》、《幻塔》、《完美世界:诸神之战》三款产品累计贡献约7836万美元收入,折合约5.3亿元。

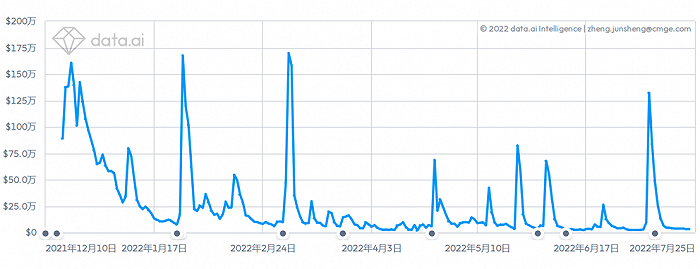

来源:data.ai

具体来看,《幻塔》、《梦幻新诛仙》两款游戏助力完美世界逆风翻盘。

《幻塔》于2021年12月底上线,首月流水近 5 亿元,今年上半年正值收入快速爬坡期。

图:《幻塔》上线以来国内IOS端收入情况(来源data.ai)

《梦幻新诛仙》于今年3月登陆海外市场,根据data.ai,海外累计收入超444万美元,折合约2998万元。

近期《梦幻新诛仙》迎来一周年庆,周年庆三天(6.24-6.26日)狂揽370万美元收入。

图:《梦幻新诛仙》上线以来国内IOS端收入情况(来源data.ai)

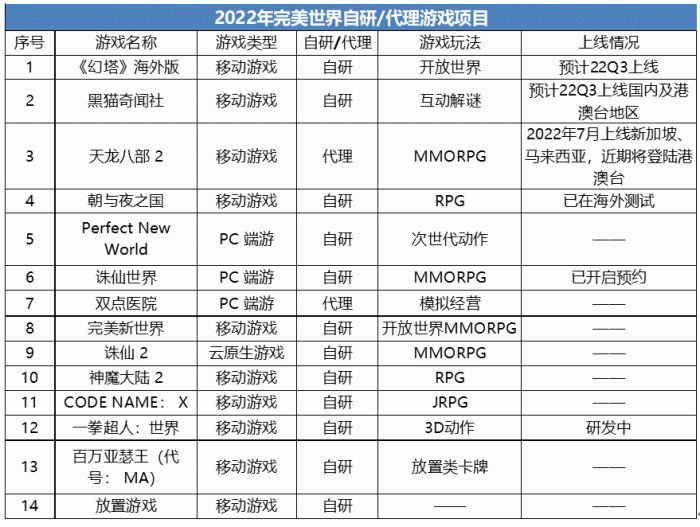

从产品储备来看,完美世界游戏储备丰富,其中不乏《诛仙世界》等端游大作。但完美世界面临的最大挑战依然是版号,目前只有解密手游《黑猫奇闻社》拿到版号,其余游戏尚未获得游戏版号。

数据来源:公开资料、公司财报;游戏财经汇制图

海外市场方面,《幻塔》将于2022Q3上线,目前该游戏海外预注册人数突破150万。《幻塔》出海将成为完美下半年业绩最大的增长点。

三七互娱:抓住小游戏和直播两大风口,但SLG能力较难快速提升

三七净利润大幅提升主要由于多款游戏产品进入“全面收获期”,收入稳步提升,但成本端各项费用有所降低。

在国内市场,三七互娱抓住效果型达人直播、微信小游戏两大风口。

三七互娱旗下《叫我大掌柜》于去年下半年上线微信小程序,截至2022年4月来自小程序用户贡献的流水占比30%以上。以7月26号微信小游戏畅销榜为例,《叫我大掌柜》位列小游戏畅销榜第四名。

此外,今年以来,三七互娱也加入了效果型达人直播的行列。

根据DataEye-ADX数据显示,过去90天,《云上城之歌》直播场数位列抖音游戏直播榜第6名。达人直播对三七游戏收入起到了明显的拉动作用。游戏财经汇从知情人士处了解到,效果型达人直播目前每个月能为三七贡献约1亿流水。

海外市场方面,三七海外市场收入增速虽有所回落,但收入体量逐步上升。

业绩预告显示,三七上半年海外收入预计同比增长超40%(21H1:三七海外收入约20.45亿元),粗略估算三七上半年海外收入超28.6亿元,已经达到21年全年的6成以上。

注:22H1数据参考业绩预告 数据来源:wind;游戏财经汇制图

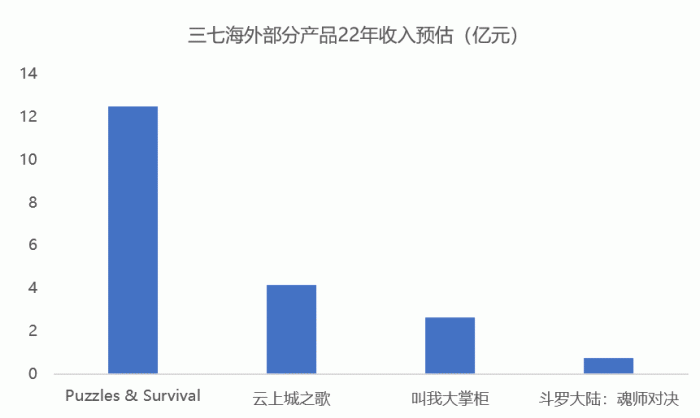

“出海三剑客”表现依然强劲。目前三七海外收入主要来自于《Puzzles &Survival》、《云上城之歌》和《叫我大掌柜》,三款游戏合计贡献6成以上海外收入。

这说明三七持续运营能力较佳,比如《Puzzles &Survival》已发布2年,但愈战愈勇,流水节节攀升。

来源:data.ai

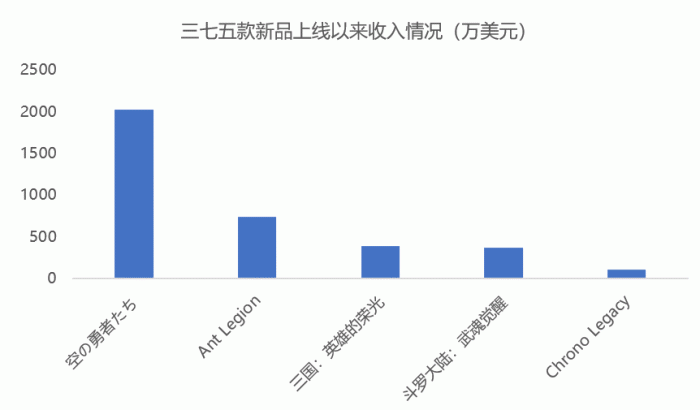

从新品表现来看,三七互娱上半年在海外发布了5款新游,同时《斗罗大陆:魂师对决》上线了泰国和越南市场。

数据来源:公开资料、公司财报;游戏财经汇制图

海外新品整体表现较好,但自研产品表现一般。三七旗下五款新游上线以来累计收入超3639万美元(约2.46亿元)。其中,代理产品《空の勇者たち》和《Ant Legion》收入较高,三七首款自研SLG产品《三国:英雄的荣光》海外累计收入约388万美元,较《三国志·战略版》破亿的月流水存在不小差距。

来源:data.ai

虽然三七产品组合开始趋于多元化,但目前公司产品研发能力较弱,再出爆款难以预测。

三七眼下的问题是短期内较难快速提升SLG研发实力。目前三七死磕SLG赛道,想复制《Puzzles &Survival》的成功。但其一,三七缺乏SLG经验以及相关人才,目前发布的自研SLG没有爆款迹象;其二,SLG出海竞争激烈,三七题材选择上总想复制竞对过往经验,比如做三国题材、蚂蚁题材,这种跟随策略难以弯道超车。

世纪华通:庆余年高开低走,优势是版号储备充裕

上半年,世纪华通归母净利润约5~7亿元,同比下降71.43%-79.59%,扣非归母净利润约4.3-6.3亿元,同比下降17.94%-43.99%。

净利润下滑部分由于上年同期世纪华通确认了大额非经常性损益。此外,疫情对公司非游戏业务——汽车零部件业务以及互联网数据中心项目也造成了一定程度的影响。

游戏板块,上半年世纪华通上线的新游屈指可数,旗舰产品仅IP游戏《庆余年》。data.ai数据显示,《庆余年》IOS端游戏收入达930万美元。

《庆余年》总流水表现尚可,但游戏评价一般(TapTap评分5.7),故流水呈现高开低走的趋势。

图:《庆余年》上线以来国内IOS端收入情况(来源data.ai)

海外市场方面,世纪华通以休闲游戏(模拟经营)和SLG为主,多款自研模拟经营游戏月流水超2000万元,其中《Family Farm Adventure》3月流水超过7000万元。

数据来源:公开资料、GameLook;游戏财经汇制图(不完全统计)

世纪华通在海外面临的问题是产品“偏科”严重,这导致其出海区域受到限制,世纪华通擅长的休闲(模拟经营)品类在欧美市场较为受欢迎,但出海日韩受阻。

此外,世纪华通海外收入具有不确定性,缺乏长线稳定、高收益的产品,两款爆款SLG产品(火枪纪元、阿瓦隆之王)皆系代理。这也导致世纪华通近年海外游戏收入原地踏步。

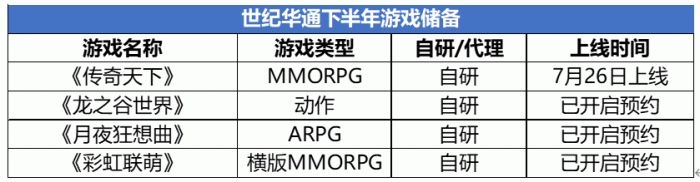

产品储备方面,下半年,世纪华通预计将推出4款游戏(《传奇天下》已于7月26日上线),目前4款游戏均已获得版号。

数据来源:公开资料、公司财报;游戏财经汇制图

和竞争对手相比,游戏版号储备充裕是世纪华通的一大优势。今年以来,国内游戏版号已下发3批,腾讯与网易两大厂 “三度”缺席。

受限于版号紧缺,今年国内新游数量较少,游戏行业甚至进入“产品荒”,世纪华通若能利用好这个时间窗口,将有望重返“一哥”宝座。

总结:

从盈利能力来看,三七、完美世界上半年利润大幅提升,世纪华通利润则大幅下滑。

21年三七互娱收入和净利润均反超世纪华通,成为A股游戏新一哥。今年上半年,完美世界净利润也反超世纪华通。作为曾经的A股“游戏一哥”,世纪华通近两年显得有些落寞,发展遇到瓶颈,频频被竞争对手反超。

和竞争对手相比,游戏版号储备充裕是世纪华通的一大优势,世纪华通若能利用好这个时间窗口,将有望重返“一哥”宝座。

上半年业绩同比大幅增长的上市游戏公司中,除了三七、完美两个巨头,其余四家公司分别是神州泰岳、冰川网络、恺英网络和禅游科技。

数据来源:wind;游戏财经汇制图 注:2022H1数据取自业绩预告中较低值

值得关注的是,冰川网络21年亏损约6000万,但今年上半年归母净利润预计2.7亿元~3.4亿元,足足翻了30倍以上。

具体来看:

冰川网络:《圣魂纷争》收入大增带动公司业绩暴涨

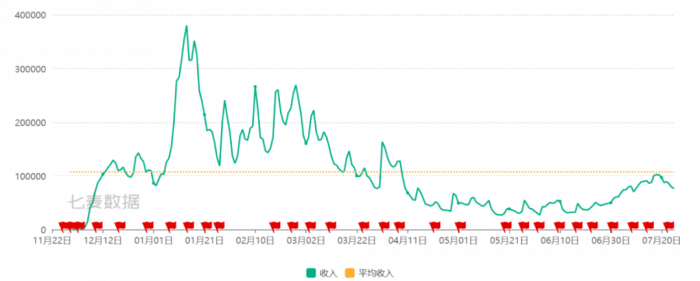

冰川网络业绩暴涨主要得益于21年底上线的放置卡牌游戏《圣魂纷争》。

该游戏上线后大规模买量,DataEye-ADX数据显示,《圣魂纷争》位列过去90天卡牌游戏买量榜榜首,而抖音是《圣魂纷争》投放的主战场。

在持续大规模的买量投入下,《圣魂纷争》收入和下载量迎来大爆发。

根据七麦数据,《圣魂纷争》22年以来IOS端累计收入约2300万美元(约1.55亿人民币)。巨量算数游戏月度报告显示,2月份抖音下载量榜单中,《圣魂纷争》排名第一位。

图:《圣魂纷争》IOS端上线以来的收入预估(七麦数据)

此前,冰川网络收入主要依赖于“远征”“龙武”IP系列产品,两大IP系列产品营收占比在80%以上。《圣魂纷争》的出现有望打破这一格局,成为公司的第二增长曲线。

神州泰岳:押注SLG产品出海

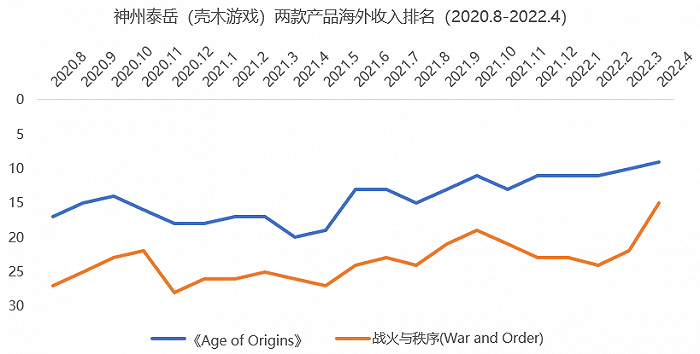

作为一家海外收入占比70%的游戏公司,海外市场是神州泰岳的主战场。

根据游戏财经汇的不完全统计,神州泰岳目前在海外市场运营6款产品,全部游戏均为策略类。

数据来源:公司财报、媒体报道;游戏财经汇制图(不完全统计)

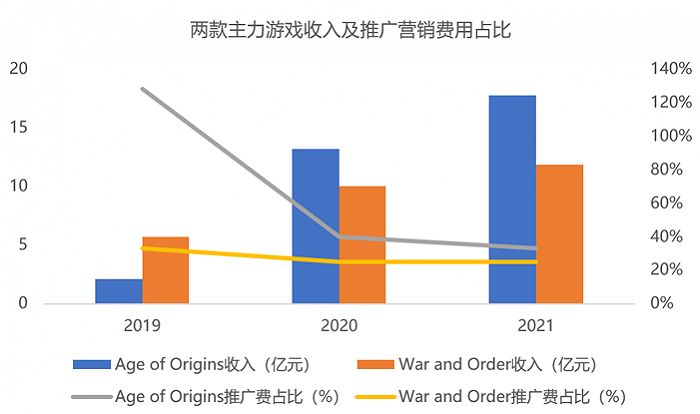

神州泰岳收入高度集中,90%以上收入来自两款产品——《Age of Origins》和《War and Order》。

过去一年,神州泰岳旗下《Age of Origins》、《War and Order》两款拳头产品收入排名提升均超过10个名次,由此拉动神州泰岳收入大幅增长。

数据来源:data.ai;游戏财经汇制图

与此同时,两款拳头产品呈现营销推广费用占比下滑,但收入持续上升的趋势。

数据来源:wind;游戏财经汇制图

神州泰岳也存在两个问题:第一,高度依赖爆款产品、收入高度集中,公司90%以上收入来自两款主力产品,虽然两款游戏流水尚于上升阶段,但公司也需要未雨绸缪,寻找新的收入增长点。第二,过于坚持自研自发,极少代理其他公司的产品,一旦自研产品无法如期上线,收入或将出现下滑。

禅游科技:直播助力公司业绩大涨,但小游戏入局慢半拍

禅游上半年预计归母净利润2.33-2.55亿元,同比上涨50-75%,环比(21H2:净利润3.54亿元)有所下滑。净利润大幅增长部分源于上年同期基数较小(21H1:净利润1.46亿元),部分源于直播拉动收入增长。

禅游净利润大幅增长主要归功于效果型达人营销。根据DataEye-ADX数据显示,2022年Q1,禅游旗下3款游戏累计直播场次超10万场。

值得关注的是,今年以来,途游、家乡互动等棋牌公司也加入了直播行列,棋牌游戏直播的“蛋糕”争夺愈发激烈。

根据DataEye-ADX数据显示,过去90天,禅游旗下《指尖四川麻将》已被《途游斗地主》、《微乐四川麻将》赶超,位居抖音游戏直播榜第三名。而在去年下半年以及今年一季度,《指尖四川麻将》稳居抖音游戏直播榜TOP1。

来源:DataEye-ADX

此外,在微信小游戏这个风口上,禅游科技反应慢半拍。

游戏财经汇了解到,微信小游戏中棋牌类游戏审核较严,需要向上级申请。以7月26号微信小游戏畅销榜为例,禅游旗下《指尖四川麻将》位列第42名,排名远不及腾讯旗下的欢乐斗地主、欢乐麻将,也不及途游、家乡互动等竞品公司。在腾讯的主战场,禅游并不占据优势。

棋牌游戏产品同质化严重,市场竞争激烈。吃到了达人直播红利的禅游科技,今年却被不断涌入的竞争对手抢夺“蛋糕”。达人直播的红利,禅游还能吃多久,我们也不得而知。

恺英网络:抓住了微信小游戏和游戏直播两大风口

上半年,恺英网络运营的《原始传奇》、《天使之战》、《热血合击》、《王者传奇》等多款游戏表现良好,收入和利润显著提升。

恺英网络同样抓住了微信小游戏和游戏直播两大风口,此处我们就不再赘述了。

总结:不难发现,押注爆款产品,抓住微信小游戏、达人直播的风口,以及游戏出海是中腰部公司业绩增长的秘诀。

今天,游戏财经汇分析了上半年13家游戏股中期业绩。分业绩表现来看:

业绩上涨的游戏股:三七互娱、完美世界、冰川网络、恺英网络、神州泰岳、禅游科技

业绩大涨的原因,主要是游戏产品表现良好,以及上年同期基数较低两点。此外,业绩表现较优的公司也在国内积极尝试效果型达人营销、小游戏等行业新机会,在国外则积极测试新产品,试图挖掘更多细分市场。

业绩不佳的游戏股:世纪华通、IGG、天娱数科、凯撒文化、游族网络、姚记科技、昆仑万维

业绩不佳的原因,最常见的是游戏产品收入减少与非经常性损益影响两点。

从H1这13家游戏股的应对方式来看,下半年仍有几个关键看点:

1、过往产品出海,以及针对海外立项新品。

2、国内维持老游戏长线基础上,争抢小游戏风口。

3、国内如何缩减费用与成本,提升效率。

4、通过投资分散风险,获得更多增长点。

总体而言,游戏股下半年乃至未来一两年仍有一些增长点。

近日,游戏行业迎来多项政策支持。比如商务部等27部门要求扩大网络游戏审核试点,支持符合条件文化贸易企业上市融资等。

华泰证券认为扩大网络游戏审核试点有望提升游戏版号的审批效率,进一步推动游戏行业版号发放回归常态,拉动游戏行业内容供给。

挺过黑暗,终会迎来光明。2022年下半年,相信游戏股即将迎来发展新契机。

评论